På styrets bord?

På en foredragskveld i regi av Klimastiftelsen høsten 2017 var Martin Skancke innleder. Skancke leder regjeringens ekspertutvalg for klimarisiko og er med i arbeidsgruppen som har utviklet rammeverket for rapportering av klimarisiko: The FSB Task Force on Climate-related Financial Disclosures (TCFD). I tråd med anbefalingene i TCFD sa Skancke at investorer nå må be selskapene beskrive hvordan styret arbeider med å identifisere klimarelatert risiko og muligheter, og dessuten beskrive hvordan de har tenkt å tjene penger hvis vi når målene i Paris-avtalen. En forutsetning for å tro at et selskap klarer å omstille seg, er at styret har denne saken på bordet og at den ikke bare er plassert i selskapets bærekraftsavdeling, fremholdt Skancke.

For å finne ut om og i så fall hvordan finansnæringen og selskaper på Oslo Børs arbeider for å identifisere, håndtere og rapportere klimarisiko, søkte Norsk klimastiftelse våren 2018 støtte fra Finansmarkedsfondet til allmennopplysningsprosjektet Klimarisiko – finans og børs. Takket være bevilgninger fra fondet kan Klimastiftelsen i denne rapporten publisere resultatene av en kartlegging blant 40 finansinstitusjoner og de 15 største selskapene på Oslo Børs (som ikke tilhører finans). Resultatene viser at mange finansinstitusjoner og selskaper har en stor jobb å gjøre før klimarisiko finner veien fra bærekraftsavdelingen til styrebordet. Noen er kommet forbilledlig langt.

Finans og børs rår over store midler som kan få fart på energiomstillingen og dermed bidra til å begrense den globale oppvarmingen. Dersom kapitalen allokeres til fossile løsninger uten evne til omstilling, kan den globale oppvarmingen løpe løpsk. Det er dyrt og farlig. Kunnskap og saklig diskusjon om disse sammenhengene er avgjørende.

I februar 2018 meldte E24 at Oljefondet (NBIM) skulle rekruttere en fagperson med ansvar for å forske på klimarisiko, og siterte fondets risiko- direktør Dag Huse: «Klimarisiko er et av de områdene innen risiko som er minst kjent, og som er minst håndgripelig, men som potensielt har størst risikoelement.» Med prosjektet Klimarisiko – finans og børs ønsker Klimastiftelsen å bidra til å gjøre forhold knyttet til klimarisiko mer kjent. På Energi og Klima vil vi det neste året publisere en rekke intervjuer om klima- risiko med nøkkelpersoner i finans og børsnoterte selskaper. Vi lanserer også nettsiden klimarisiko.org der redaksjonelle saker og relevante rapporter fra inn- og utland blir lett tilgjengelig. Kom gjerne med tips til saker eller rapporter: annejortveit@klimastiftelsen.no.

Vi takker Finansmarkedsfondet for muligheten til å produsere og spre kunnskap om et tema som blir mer aktuelt for hver dag som går og for hver tiendedels grad som temperaturen på jordkloden stiger.

Anne Jortveit

Nestleder i Norsk klimastiftelse og prosjektleder Klimarisiko – finans og børs

Klimarisiko kort forklart

Klimaendringer og klimapolitikk kan begge føre til økonomiske rystelser. Klimarisiko er begrepet som favner både klimaendringer og tiltakene som bekjemper dem.

Anders Bjartnes

Ansvarlig redaktør i Norsk klimastiftelse og Energi og Klima

Klimarisiko handler om fremtidig klimarelatert utvikling.

Finansiell klimarisiko har de siste to–tre årene blitt gjenstand for stadig mer oppmerksomhet, ikke minst innen finans- og næringsliv. Men også for stater og kommuner blir klimarisiko viktigere. Høsten 2017 nedsatte Erna Solbergs regjering et eget ekspertutvalg under Martin Skanckes ledelse for å analysere hvordan Norge og norsk økonomi er utsatt for klimarisiko. I tiden fremover blir oppfølgingen av dette utvalgets arbeid viktig; Hvordan kan vi, som samfunn og i hver enkelt virksomhet, best ta beslutninger som hensyntar virkningene av både klimaendringer og klimapolitikk?

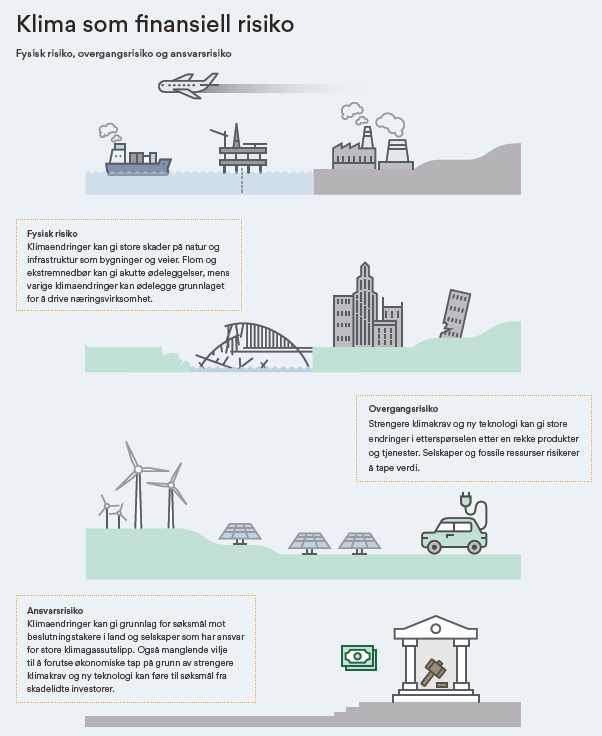

Den britiske sentralbanksjefen Mark Carney har vært svært sentral i arbeidet med å definere hva økonomisk klimarisiko betyr. Han identifiserte i 2015 tre områder der klimaspørsmålet medfører risiko:

- Fysisk risiko: Kostnader knyttet til fysisk skade som følge av klimaendringer.

- Overgangsrisiko: Økonomisk risiko knyttet til overgangen til lavutslippssamfunnet.

- Ansvarsrisiko: Erstatningskrav knyttet til beslutninger eller mangel på beslutninger som på en eller annen måte kan knyttes til klimapolitikk eller klimaendringer.

Som leder i G20-landenes Financial Stability Board nedsatte Mark Carney i 2016 en ekspertgruppe med den tidligere New York-ordføreren, milliardæren og filantropen Michael Bloomberg, i spissen. Denne ekspertgruppen fikk navnet Task Force on Climate-related Financial Disclosures (TCFD) og utarbeidet retningslinjer for hvordan selskaper bør rapportere om klimarisiko. Disse retningslinjene implementeres nå gradvis i mange selskaper verden over. Kanskje den viktigste komponenten i arbeidet er at TCFD etablerer et felles begrepsapparat som gjør det lettere å analysere og drøfte hva dette handler om.

Fysisk risiko deles inn i to grupper; akutt og kronisk.

Den akutte er knyttet til stormer og uvær, altså ekstreme værhendelser. Nå er hverken stormer eller uvær noe nytt, men klimaendringene gjør at ekstremværet forsterkes. Utbetalinger etter skader for eksempel kan bli kostbart for forsikringsselskaper, og samfunn må planlegge og bygge slik at bygninger og annen infrastruktur bedre tåler mer ekstremvær.

«Et annet eksempel er at snømangel kan

gjøre at skiturisme bortfaller som næringsvei i fjellområder.»

Den kroniske risikoen kan for eksempel innebære at områder blir uegnet for matproduksjon på grunn av mer tørke, eller at dårlig tilgang på ferskvann skaper store vansker for vannforsyningen i storbyer. Et annet eksempel er at snømangel kan gjøre at skiturisme faller bort som næringsvei i fjellområder.

Overgangsrisiko deles inn i fire kategorier; politikk og reguleringer, teknologi, marked og omdømme. Endringer som på en eller annen måte knyttes til overgangen mot et samfunn i tråd med målene i Paris-avtalen representerer en gigantisk transformasjon som forandrer rammene for næringsvirksomhet, i både smått og stort. Utfordringen er å kartlegge hvordan disse endringene kan påvirke ulike former for økonomisk aktivitet.

Politikk og reguleringer kan være beslutninger på globalt nivå som Paris- avtalen, og det kan være nasjonale beslutninger om eksempelvis en økt CO₂-skatt. Det kan også være lokale politiske vedtak om forbud mot visse typer drivstoff eller andre restriksjoner på kjøring i byer.

Ny teknologi skaper også forsterket risiko. Billig solenergi utkonkurrerer fossil energi i mange deler av verden. Elbiler gjør at forbrenningsmotoren gradvis får avløsning.

Verdiløse investeringer

«Stranded assets» er et begrep som brukes når en investering blir verdiløs, for eksempel på grunn av ny teknologi eller endrede politiske rammer. Et kullkraftverk kan eksempelvis bli verdiløst dersom høyere pris på utslipp av CO₂ (skatt eller kvotesystem) gjør kostnaden ved å produsere strøm høyere enn kraftprisen. Tilsvarende kan en fabrikk som produserer en vare som blir utkonkurrert av ny teknologi, bli verdiløs.

Summen av politikk og reguleringer på den ene siden, og ny teknologi på den andre, gjør at markedsforholdene forandres. Det skapes nye markeder for lavutslippsteknologier, samtidig som gamle produkter faller i verdi. Omdømmet til en sektor, et selskap eller et produkt er også en viktig faktor når klimarisiko skal vurderes. Å tiltrekke seg den beste arbeidskraften kan være vanskelig for et selskap som er tungt lastet med fossil energi. Forbrukernes atferd kan vendes raskt i favør eller disfavør av en virksomhet. Investorer og långivere kan også skremmes bort fra selskaper og bransjer som oppfattes som potensielle «stranded assets» i en fremtidig grønn økonomi (se tekstboks).

I tillegg til disse kategoriene har Mark Carney pekt på ansvarsrisiko som en egen mulig trussel. Forskjellige versjoner av klimasøksmål er reist mange steder i verden. De er ulike i sin karakter. Én variant kan være at det søkes erstatning fra selskaper eller land som har tjent store penger på salg av fossil energi. En annen kan være at selskaper saksøkes fordi de har tilbakeholdt, eller unnlatt å ta hensyn til, informasjon om hvordan klimaendringer eller klimapolitikk kan ha påvirket virksomheten. Dette er et felt der det trolig vil skje mye de kommende årene, etter hvert som både klimaendringene og klimapolitikken biter hardere.

Hvordan og hvorfor kan klimarisiko påvirke finanssektoren og finansmarkedene?

God risikostyring innebærer at den som skal tjene penger på utlån, investering eller forsikring må ha kunnskap om hvordan klimaendringer og klimapolitikk kan påvirke egen portefølje og finansmarkedene.

Anne Jortveit

Nestleder i Norsk klimastifelse

Skal du investere egne eller andres penger eller vurdere prisen på et lån eller en forsikring, må du ha en god forståelse av risiko om beslutningen skal stå seg. Det vet alle som er leder, eller ansatt, i finanssektoren. I takt med verdens behov for energiomstilling fra fossilt til fornybart – og i takt med økende, alvorlige klimaendringer – er klimarisiko blitt et begrep mange i finans og forsikring forholder seg til.

Risikodirektør Dag Huse i Oljefondet formulerte det slik i et intervju med E24 i februar 2018:

– Klimarisiko er et av de områdene innen risiko som er minst kjent, og som er minst håndgripelig, men som potensielt har størst risikoelement. Det i seg selv er god nok grunn til å ha en person dedikert til dette.

Vi kan skille mellom ulike typer klimarisiko på denne måten: Den fysiske risikoen (klimaendringer og ekstremvær), overgangsrisiko (endringer i politikk, marked, teknologi og omdømme) og ansvarsrisiko (risiko for søksmål). (Les mer i artikkelen Klimarisiko kort forklart).

Har allerede kostet dyrt

Klimarelatert risiko – ofte i kombinasjon med andre risikofaktorer – har allerede påført investorer, forsikringsbransjen og långivere dels store tap. Her er noen eksempler:

- I april 2016 skrev hegnar.no at «USAs største kullgruveselskap, Peabody Energy, begjærer seg konkurs. Konkurransen fra billig naturgass og satsingen på fornybare energikilder har rammet bransjen hardt.»

- I september 2018 fortalte The New York Times og Huffington Post om politikere og investorer i delstaten North Carolina i USA som overså klimaforskernes råd i 2010 om klimarisiko i form av fremtidig havnivåstigning og økt ekstremvær. Kystområder ble utviklet og utbygget. I september 2018 traff orkanen Florence kystlinjen med ødeleggende kraft. På grunn av klimaendringene var mengden regn 50 prosent større enn den ellers ville vært, ifølge forskere ved Stony Brook University.

- I august 2017 skrev Bloomberg at 300 000 dieselbiler til en verdi av fem milliarder dollar samlet støv på et tysk lager. Potensielle politiske restriksjoner mot fossilbiler, særlig i byområder, gjorde at mulige kjøpere betakket seg, i høy grad godt «smurt» av dieselgate-skandalen.

- I august 2018 skrev Financial Times at markedet for gassturbiner har skrumpet kraftig, noe som skyldes stadige prisfall innen fornybar energi. I FT-artikkelen kom det frem at naturgass lenge var beskrevet som «fremtidens drivstoff», men at spådommene til International Energy Agency (IEA) om en kommende «golden age of gas» ikke har slått til – ikke minst på grunn av kontinuerlige prisfall på fornybar energi som sol og vind.

- I årene fra 2010 og fremover falt verdien av kraftselskaper i Tyskland voldsomt. Fornybar energi ble hjulpet inn på markedet, særlig gjennom det politiske vedtatte Energiewende – og verdien på kullkraftverk, kjernekraftverk og gasskraftverk raste. Norske Statkraft hadde investert tungt i E.On og tyske gasskraftverk, milliardverdier som fordunstet.

Alt dette er eksempler på penger som er satt i arbeid i prosjekter der investor, utlåner eller forsikrer undervurderte eller hadde mangelfull kunnskap og analyser om ulike former for klimarisiko. Lett å påpeke i etterpåklokskapens irriterende klare lys. Men flere av disse finansielle klimarisikofaktorene kunne vært priset inn om ulike sider ved klimapolitikken og energiomstillingen var blitt lagt til grunn i risikoanalysene.

Risikostyring og prising

Nå er jo ikke poenget for finansaktører å unngå risiko, men å identifisere den, forstå den og ikke minst prise den riktig. Korrekt prising gjør faren for feilinvesteringer mindre. Og jo større risikoen er, desto høyere krav stiller investor og utlåner til avkastning. Oppsiden må være høyere om pengene skal utsettes for større risiko.

Der bankene vurderer risikoen som høy, blir lånerenten høy og kapitalen vanskeligere å få tak i. Å ikke ha kunnskap om klimarisiko vil øke faren for feilinvesteringer.

Den nyeste rapporten fra FNs klimapanel om hva som må til om vi skal kunne nå 1,5-gradersmålet, og hva som er konsekvensen av ulike grader av global oppvarming, maner til temposkifte i energiomstillingen. Gradvis strengere klimapolitikk på globalt, nasjonalt, regionalt og lokalt nivå er nødvendig. Det er også påkrevet med en høyere pris på CO₂-utslipp, supplert med ulike insentiver som kan lirke på plass fossilfrie løsninger på bekostning av de fossile. Alt dette må på plass – på samme tid som klimaendringene vil forstyrre og overrumple oss med stadig mer kostbart og ødeleggende ekstremvær og naturkatastrofer.

Investorer, banker og fond er i høy grad eksponert mot fysisk klimarisiko som ekstremvær og ødeleggelser. De møter også overgangsrisiko, som strengere klimapolitikk og endret etterspørsel, ved utlån til og investeringer i ulike næringer. For forsikringsbransjen er det nær sagt risikoen som er selve forretningsideen, det at uønskede, kostbare hendelser skaper behov for å erstatte og reparere. Klimaendringene gjør denne risikoen høyere og mer uoversiktlig enn før.

For å gjøre det enklere for investorer og selskaper å finne ut av – og rapportere på – om de er utsatt for klimarisiko, har G20-landenes Financial Stability Board (FSB) utviklet rapporteringsverktøyet med det lange navnet Task Force on Climate-related Financial Disclosures, som regel kalt TCFD. Det kan virke nokså komplekst ved første øyekast, men om du vil se et eksempel på hvordan dette rapporteringsverktøyet kan anvendes i det praktiske liv kan du sjekke det i Klimarapport 2017 fra det svenske pensjonsfondet «Fjärde AP-fonden». Fondet er en betydelig finansaktør, som ved utgangen av første halvår 2018 hadde en fondskapital på nær 367 milliarder svenske kroner.

De siste årene har forskere og finansielle institusjoner advart om at vi kan oppleve ustabilitet i finansmarkedene fordi vi ikke klarer å organisere overgangen til lavkarbonsamfunnet jevnt og trutt. I stedet vil altfor mye skje uforberedt og på en gang, brått og kontant. UKs sentralbanksjef Mark Carney beskriver dette som «the transition risks that can arise through a sudden and disorderly adjustment to a low carbon economy,» – blant annet i talen A Transition in Thinking and Action som han holdt på «International Climate Risk Conference for Supervisors, De Nederlandsche Bank, Amsterdam» i april 2018. I juni 2018 omtalte VG en ny studie – publisert i tidsskriftet Nature Climate Change – som viser at et brått fall i verdier knyttet til fossilt brensel, kan kaste verden ut i nedgangstider og økonomisk kaos. Førsteamanuensis ved Radboud universitet i Nederland og Cambridge universitet i England – Jean-Francois Mercure – har ledet denne studien. (faksimile: vg 5. juni 2018).

Ut fra anbefalingene i TCFD identifiserer «Fjärde AP-fonden» klimarisikoer som forvalterne må ta hensyn til i sine investeringer. Det kan være økte kostnader knyttet til klimagassutslipp, økte reguleringer for ulike produkter og tjenester og økt fare for å stevnes for retten. Andre faktorer er faren for utskifting av produkter og tjenester til alternativer med lavere klimagassutslipp, at kundenes preferanser kan endres og faren for at bransjer kan bli stigmatisert. Værhendelser som sykloner og oversvømmelser og ikke minst havnivåstigning vurderes også.

Men felles for disse risikoene er at det ikke er så lett å ha en eksakt formening om når de eventuelt inntreffer og med hvilken styrke. Mange faktorer spiller inn. Dessuten: mye kapital vil være i bevegelse de neste tiårene om klimamålene skal nås. Ifølge TCFD vil overgangen til en såkalt lavkarbonøkonomi kreve investeringer i størrelsesordenen tusen milliarder dollar i gjennomsnitt per år – og det i mange år fremover. For langsiktige utlånere eller investorer, er det nødvendig å finne ut om selskapene de har investert i har en fremtidig plass i en lavkarbonøkonomi og klarer å manøvrer seg dit gjennom en godt timet omstilling.

Brå og dyre korreksjoner?

God, kunnskapsbasert risikostyring kan forhindre brå og kostbare korreksjoner i finansmarkedene. Felles for historiens mer dramatiske korreksjoner i finansmarkedene er at aktørene i markedet ikke i tilstrekkelig grad la merke til hva som bygget seg opp – og det rett rundt dem. To eksempler:

- 19. oktober i 1987 opplevde børsene verden over krakket som siden fikk navnet Black Monday. Dow Jones falt med om lag 23 prosent, børsen i Oslo raste bortimot 20 prosent. I ettertid var det «lett» å analysere seg frem til hvorfor utviklingen endte i et krakk. Men for aktørene som sto med bena midt i markedet var det ikke så lett å få øye på det som var i ferd med å treffe dem.

- Finanskrisen i 2008 hadde også bygget seg opp over tid – men ikke på en slik måte at nok aktører la merke til det og fikk forhindret den. Finansboblen sprakk – enorme verdier fordunstet. Hendelsen preget finanssektoren og samfunnet i lange tider.

Er det fare for korreksjoner – og til og med krakk – i klimaendringenes og energiomstillingens tid? For å forsøke å svare på det spørsmålet kan vi se for oss en mulig situasjon der flere av de alvorlige konsekvensene som FNs klimapanel beskriver inntreffer samtidig:

Gjennom sommeren blir det tydelig at verdens fire såkalte «brødkurver», Ukraina, Kina, Europa og USA, rammes av hetebølger og alvorlig tørke. Kornavlingene svikter. Tross kunnskap om at noe slikt kunne skje, er verdens kornimportører langt ifra forberedt. Samtidig råkes mange land av langdryge, omfattende branner grunnet overoppheting. Arealer legges øde, store folkemengder evakueres, enorme ressurser settes inn for å få kontroll på flammene. Høsten starter med daglige styrtregn – på samme tid mange steder i verden. Overvann og orkaner ødelegger hjem og infrastruktur, kostnadene blir så høye at forsikringsselskapene ikke har mulighet til å reparere og erstatte verdier som er gått tapt. Verdens regulerende myndigheter, som har unnlatt å legge til rette for en velordnet overgang til lavkarbonsamfunnet, får nå et voldsomt hastverk med å vise handlekraft og avslutte fossilalderen i form av kontant og kompromissløs politikk. Dette gir i sin tur dramatisk fall i verdien på fossil energi og tilknyttet virksomhet. Også store fall i aksjekursen på selskaper der hele forretningsvirksomheten er avhengig av fossil energi, som luftfarten, følger som en konsekvens.

Finansinstitusjoner og investorer som har gjort sine kjølige analyser og priset inn klimarisiko, vil kunne komme seg noenlunde helskinnet gjennom også større korrigeringer i finansmarkedet.

Å prise klimarisiko innebærer å beregne sannsynligheten for at ulike klimaeffekter påvirker kontantstrømmen – eller lønnsomheten – i investeringen, i utlånet eller til forsikringsobjektet: Hvordan vil dette eiendomsprosjektet tåle gjentatte styrtregn, hvordan ligger det til med tanke på vannføringen i kommunen? Kan ny og streng klimapolitikk som forbud eller avgifter føre til markedssjokk? Risikerer jeg å måtte skyte mer midler inn i prosjektet? Blir sjansene for avkastning mindre?

Å beregne prisen på klimarisiko er i prinsippet det samme som helt ordinær finansanalyse, men mye av den klimarisikoen som kan påvirke lønnsomheten er relativt nye faktorer:

- mye hyppigere og kraftigere ekstremvær.

- en verdensomfattende energiomstilling som eskalerer.

- at svært mye ressurser på en og samme gang settes inn på å få frem alternative energikilder ved hjelp av forskning, utvikling og innovasjon.

- at disse alternativene hjelpes frem av klimapolitiske tiltak som avgifter på det man vil ha mindre av og subsidier på det man vil hjelpe inn i markedene.

- et felles globalt mål gjennom Paris-avtalen, der landene er gjensidig forpliktet til å få fart på energiomstillingen.

Dersom flere aktører innen finans blir bedre på å rapportere på klimarisiko slik at informasjonen blir sammenliknbar og transparent, vil det kunne forebygge brå og dyre korreksjoner i finansmarkedene, bidra til finansiell stabilitet og dessuten allokere pengene til prosjekter som har en plass i et lavkarbonsamfunn.

Hvorfor børsnoterte selskaper bør analysere og rapportere på klimarisiko

Hvordan vil klimaendringer og skjerpet klimapolitikk påvirke fremtidsutsiktene til børsnoterte selskaper? Om ikke spørsmålet stilles internt, vil aksjonærer, investorer, banker, forsikringsselskaper og ratingbyråer snart kreve svar.

Lars-Henrik Paaurp Michelsen

Daglig leder i Norsk klimastiftelse

Norske børsnoterte selskaper er opptatt av klimarapportering, viser en kartlegging gjort av Norsk klimastiftelse høsten 2018. 14 av de 15 største selskapene på Oslo Børs oppgir at de gir ut årlige regnskap over virksomhetens direkte og indirekte klimagassutslipp. Klimaregnskap er et nødvendig verktøy for selskaper som ønsker å gå systematisk til verks for å redusere eget karbonfotavtrykk.

En vanlig misforståelse er at det å rapportere på klimarisiko er det samme som klimarapportering. Det er det ikke. Å rapportere på klimarisiko handler om å analysere hvordan klimaendringer og klimapolitikk kan utvikle seg fremover, og å prøve å forstå hvilke oppsider og nedsider dette representerer for selskapet. Svært få børsnoterte selskaper rapporterer på klimarisiko i dag, men før eller senere vil alle måtte gjøre det. Klimautfordringen tar stadig mer plass i samfunnet – det berører alle bransjer og sektorer i større eller mindre grad. Å forstå konsekvensene for eget selskap, handler helt enkelt om lønnsomhet og aksjonærverdier på kort, mellomlang og lang sikt. Ansvaret for klimarisikoarbeidet bør derfor ikke gjemmes bort i organisasjonen, men plasseres på øverste ledelsesnivå og integreres i styrets strategiske arbeid.

I litteraturen skilles det mellom tre typer klimarisiko: Den fysiske risikoen (klimaendringer og ødeleggelser som følge av ekstremvær), overgangsrisiko (endringer i politikk, marked, teknologi og omdømme) og ansvarsrisiko (risiko for søksmål). Men hva betyr klimarisikoens «stammespråk» egentlig? Hvilke spørsmål skal man stille for å avdekke om man som selskap er robust nok til å møte fremtidens usikkerhet?

De fysiske konsekvenser

Utgangspunktet som gjelder alle sektorer er dette: Temperaturen på jorden stiger. De siste fem årene har vært de fem varmeste som noen gang er registrert, med 2018 som det fjerde varmeste. I takt med oppvarmingen ser vi en tydelig økning i ekstremvær, som tørke, flom og orkaner. Samtidig påvirker oppvarmingen havet. Økt CO₂-innhold bidrar til at sjøvannet blir surere, som igjen får konsekvenser for livet under vann. Alt dette skjer ved «bare» en grads oppvarming. Det store spørsmålet er hvilke konsekvenser vi kan vente oss om temperaturen stiger ytterligere en, to eller tre grader.

Driver man for eksempel et norsk sjømatselskap kan disse spørsmålene knyttet til den fysiske klimarisikoen være relevante:

- Hvilke konsekvenser kan hyppigere ekstremvær få for hvor og hvordan man driver et fiskeoppdrett? Hvilke konsekvenser kan det få for anlegg, utstyr og ansattes sikkerhet?

- Hvordan kan varmere hav og økt havforsuring endre forholdene for fisken i havet?

- Hvordan kan sjømatproduksjonens verdikjede påvirkes dersom den globale soyaproduksjonen opplever økende avlingssvikt på grunn av stadig mer tørke?

Når politikk og teknologi utfordrer

Overgangsrisiko er mer uoversiktlig. Overgangsrisiko omfatter endringer i politikk, teknologi, marked eller omdømme i overgangen til et lavutslippssamfunn. Politikerne kan for eksempel skru opp avgiftene på utslipp, eller innføre forbud eller begrensninger mot visse produkter eller aktiviteter.

Jo mer alvorlig klimakrisen blir, desto mer tilbøyelig kan man anta at politi- kerne blir til å gjennomføre nye «grep».

Også teknologiskifter kan komme brått på. Bare spør det amerikanske konglomeratet General Electric (GE). De opplever nå et annus horribilis, mye på grunn av endringer i kraft- markedet. Mens solceller, vindkraft og batteriteknologi blir stadig mer konkurransedyktig, blir kjøperne av GEs nye gasskraftturbiner stadig færre. I 2018 har selskapet skrevet ned verdier for titalls milliarder kroner, nullet ut aksjonærenes utbytte og fått kredittverdigheten nedgradert.

Også andre forhold enn teknologi kan endre de etablerte selskapenes lønnsomhet. Nye konkurrenter fører også med seg nye måter å gjøre ting på. Kunder og forbrukere kan få helt andre preferanser i morgen enn det de har i dag. Rødt kjøtt kan bli «ut», restauranter kan komme til å si nei til flyfraktet fisk og mobilitetstjenester kan bli viktigere enn bilsalg. Det er summen av alle disse dimensjonene knyttet til klimaomstillingen som utgjør et selskaps overgangsrisiko.

Er man et norsk selskap innen oljeservice kan dette være relevante spørsmål å stille om overgangsrisiko:

- Hva blir konsekvensene for oljeservice på norsk sokkel dersom petroleumsskattereglene strammes til i neste regjeringsforhandling, slik at oljeselskapene må bære en større del av investeringene selv?

- Hvordan vil den globale etterspørselen etter olje påvirkes om internasjonal skipsfart innretter seg etter målet om å redusere sektorens klimagassutslipp med 40 prosent innen 2030 og halvere dem innen 2050?

- Kan selskapets kompetanse anvendes i andre sektorer enn olje- og gassnæringen?

Søksmål

Ansvarsrisiko er den tredje klimarisikokategorien. Noe forenklet kan man si at det er risikoen for å bli stilt til ansvar gjennom søksmål for noe man har gjort, eller latt være å gjøre, relatert til klimaendringene. Det er ikke like allment som de første to kategoriene, men alle selskaper bør ha et bevisst forhold til problemstillingene som ansvarsrisiko tar opp.

Antall klimasøksmål globalt har eksplodert de senere årene. De omhandler alt fra erstatning for klimarelaterte naturødeleggelser til fravær av utslippsreduserende tiltak og mangelfull klimarisikorapportering. Dynamikken er som følger: Når avstanden mellom vedtatte klimamål og det som skjer på bakken øker, og kostnadene ved ekstremvær vokser, da melder behovet seg for å stille myndigheter og selskaper til ansvar. Selv om de fleste klimasøksmål ikke fører frem, representerer de et betydelig omdømmeproblem for dem som saksøkes.

For et børsnotert transportselskap kan dette være relevante spørsmål å ta stilling til:

- Har selskapet tatt investeringsbeslutninger som vil føre til økte utslipp av klimagasser?

- Har selskapet latt være å gjennomføre utslippsreduserende tiltak?

- Har selskapet informert eiere, investorer og andre interessenter om hvordan selskapets verdier vil utvikle seg i en verden som når klimamålene?

Ikke tenk for snevert

Enten det gjelder fysisk klimarisiko, overgangsrisiko eller ansvarsrisiko, er det viktig at man som selskap ikke går for snevert til verks i analysen. Selv om man kommer frem til at forventet ekstremvær i Norge er håndterbart også i et høyutslippsscenario, kan det tenkes at konsekvensene er helt annerledes for aktører lenger ned i verdi- kjeden. Hva med tilgangen på råvarer eller andre innsatsfaktorer? Eller transport- og logistikkmønstre som man bygger virksomheten på (kan selskapet rammes av transportbrudd andre steder i verden som følge av nedbør og flom)?

Det er også viktig at man ikke svarer på spørsmålene ut fra hva man tror vil skje i fremtiden, men at man forholder seg til hva som kan komme til å skje. I løpet av dette århundret kan vi se en temperaturstigning på 1–2 grader (i tråd med Paris-avtalens mål), 3–4 grader (slik vi har kurs mot nå) eller 5–6 grader (om vi mislykkes helt i omstillingen). Det er mange utveier, med ulik grad av trusler og muligheter.

Ikke vent til noen krever svar

Å analysere egen klimarisiko er i selskapets egen interesse. Økt kunnskap og refleksjon om konsekvenser av fremtidige klimaendringer og klimapolitikk, vil kort og godt gjøre selskapet bedre rustet til å møte fremtiden.

Men klimarisiko er ikke et internt anliggende. Vi ser nå en trend der eiere, investorer og finansaktører i økende grad krever god og utfyllende informasjon om hvordan selskapene møter klimatrusselen. To ferske eksempler:

- Høsten 2017 gikk to aksjonærer i Commonwealth Bank of Australia til søksmål mot banken fordi banken i sin årsrapport ikke innrømmet at klimaendringer representerte en investeringsrisiko. Søksmålet ble senere trukket da banken ombestemte seg og endret praksis i påfølgende årsrapportering.

- I USA har ExxonMobil vært utsatt for en rekke klimasøksmål. Men søksmålet som ble reist mot Exxon i 2018 av statsadvokaten i New York, skiller seg fra de andre. Det handler ikke om hva selskapet har gjort eller ikke gjort for å bidra til den globale oppvarmingen, men om feilinformasjon overfor investorene. Statsadvokaten hevder at Exxon ikke har kommunisert riktig til investorer om hvilken karbonpris som legges til grunn ved investeringsbeslutninger.

Børsnoterte selskaper i Norge har gjennom regnskapslovens § 3–3a plikt til å gi «opplysninger om finansiell risiko som er av betydning for å bedømme foretakets eiendeler, gjeld, finansiell stilling og resultat.» Det står ingenting spesifikt om klimarisiko, men man bør ikke bli overrasket om noen krever svar på spørsmål som dem vi har reist i denne artikkelen med bakgrunn i dagens informasjonsplikt.

Børsnoterte selskaper kan bare ignorere klimarisiko så lenge aksjonærene, investorene, bankene, forsikringsselskapene, ratingbyråene og myndighetene aksepterer det. Equinor er et eksempel på nettopp dette. I 2015 vedtok daværende Statoils generalforsamling et aksjonærforslag om å stressteste selskapets portefølje mot togradersmålet. Slik begynte det, og tre år senere er Equinor et av selskapene på Oslo Børs som er kommet lengst i arbeidet med å forstå selskapets klimarisiko.

Kartlegging av hvordan klimarisiko håndteres av finansbransjen og børsnoterte selskaper

Norsk klimastiftelse har høsten 2018 kartlagt håndteringen av klimarisiko hos norske finansaktører og børsnoterte selskaper – som en del av et større klimarisikoprosjekt finansiert av Finansmarkedsfondet. På side 16–35 presenterer vi resultatene av årets kartlegging. Alle spørsmål og svar er også samlet i tabeller bakerst i rapporten.

Om kartleggingen

Formålet med kartleggingen har vært å finne ut hvorvidt klimarisiko står på agendaen i norske virksomheters styrer og ledelse, og hvordan dette eventuelt følges opp.

Kartleggingen ble gjennomført ved hjelp av et elektronisk spørreskjema som ble sendt til ledelsen eller andre offentlige kontaktpersoner. Virksomhetene har selv bestemt hvem som skulle svare på spørsmålene. Svarene ble avgitt i perioden 5. september – 29. oktober 2018.

Vi har valgt ikke å publisere hvilke virksomheter som har svart hva. Dette var nødvendig for å få flest mulig til å svare. Samtidig mener vi det mest interessante ikke er hva enkeltvirksomheter svarer, men det overordnete bildet.

I alt 55 selskaper har svart på årets kartlegging. Av disse kommer 40 fra finansbransjen (fordelt på sektorene bank, livsforsikring, skadeforsikring, kapitalforvaltning og kommunale pensjonskasser/livsforsikringsselskap) og 15 fra børsnoterte selskaper som ikke tilhører finans. Selv om utvalget er lite, har vi valgt de største selskapene. Hadde utvalget blitt utvidet med flere respondenter, er det grunn til å tro at andelen som oppgir at de har klimarisiko på agendaen ville gå ned.

Man må også ta med i vurderingen av resultatene at det er store forskjeller mellom mange av

respondentene, og at sammenligning mellom

sektorer og selskaper ikke

alltid gir mening.

Et stort finanskonsern med tusenvis av ansatte har helt andre forutsetninger for å kunne holde seg oppdatert på et relativt nytt felt som klimarisiko enn det en kommunal pensjonskasse med en håndfull ansatte har.

Fullstendig liste over respondentene, samt detaljert oversikt over spørsmål og svar, finnes bakerst i rapporten.

Kartleggingen oppsummert

1. Utslippskontroll i eget hus

Å føre klimaregnskap ser ut til å ha blitt et hygienekrav på Oslo Børs. Hele 90 prosent av de børsnoterte selskapene svarer at de gir ut årlige regnskap over virksom- hetens direkte og indirekte utslipp. 55 prosent av finansaktørene oppgir det samme.

Over halvparten av respondentene sier også at de stiller klimakrav ved investeringer og innkjøp. Blant bankene sier 70 prosent at de stiller klimakrav ved utlån og innkjøp. En like stor andel av kapitalforvaltningsselskapene gjør det samme ved investeringer.

2. Klimarisiko på dagsordenen

Klimarisiko står på agendaen hos store norske selskaper – dersom denne kartleggingen er representativ. 87 prosent av de spurte svarer at klimarisiko har vært drøftet av ledelsen det siste året, mens 76 prosent sier at klimarisiko har vært drøftet av styret. 80 prosent svarer at det er definert hvem i selskapets ledelse som har ansvar for å følge opp klimarisiko. På alle disse spørsmålene er det små forskjeller mellom finansbransjen og de børsnoterte selskapene.

En mulig forklaring til hvorfor så mange drøfter klimarisiko internt, er at omgivelsene forventer det. På spørsmål om selskapet opplever at investorer og andre stakeholdere stiller krav om at det gjør vurderinger av klimarisiko, svarer 76 prosent ja. Blant de børsnoterte svarer hele 93 prosent dette.

3. Ingen grundige analyser

Kartleggingen viser samtidig at arbeidet med klimarisiko ikke er kommet skikkelig i gang. En tredel av de spurte svarer at de ikke har analysert hvordan klimarisiko kan påvirke selskapets fremtidsutsikter.

40 prosent av aktørene i finansbransjen har ikke analysert hvordan klimaendringene kan påvirke selskapets forretningsmodell. 60 prosent av bankene har ikke analysert klimaendringenes påvirkning av utlånsporteføljen. Ingen av de kommunale pensjonskassene/livsforsikringsselskapene har klimatestet sin forretningsmodell, mens 80 prosent ikke har testet investeringsstrategi.

Bruk av scenarier står sentralt i klimarisikoarbeid. Kun 22 prosent av respondentene svarer at de har brukt scenarier. 44 prosent svarer nei. 31 prosent oppgir at de har konkrete planer om å bruke scenarier i fremtiden.

Fra eksterne forventninger til intern handling

Klimarisiko må på dagsordenen i de største norske finans- og børsselskapene – det er beskjeden selskapene får fra sine omgivelser. Selskapene har også begynt å følge opp, med plassering av ansvar og drøftinger i ledelse og styre, men mange er ennå bare i startfasen.

I Norsk klimastiftelses kartlegging melder 42 av 55 selskaper (76 prosent) at investorer eller andre interessenter stiller krav om at klimarisiko blir vurdert. «Ja, dette er et økende krav, særlig blant investorer», rapporterer et av selskapene.

Blant Norges 15 største børsnoterte selskaper (finans holdt utenfor) er tendensen aller tydeligst. 14 av 15 sier at de møter krav om å vurdere klimarisiko.

Presset utenfra

Opplever selskapet at investorer og andre stakeholdere stiller krav om at dere gjør vurderinger av klimarisiko? ![]()

Også ni av ti kapitalforvaltningsselskaper i kartleggingen opplever å møte slike krav. Blant skadeforsikringsselskapene møter halvparten krav om å vurdere klimarisiko. Samlet sett melder 70 prosent av finansselskapene om at de avkreves vurdering av klimarisiko.

Tre hovedpoenger fra artikkelen

- Tre av fire selskaper møter krav fra investorer og interessenter om at de må vurdere klimarisiko.

- Åtte av ti selskaper har plassert ansvaret for å følge opp klimarisiko hos én person i ledelsen.

- Mange er i startfasen med analyse av klimarisiko og oppbygging av kompetanse.

Gjenspeiles denne klare forventningen i at selskapene drøfter klimarisiko internt – og hvordan gjør de det i så fall?

Har drøftet klima og klimarisiko

Kartleggingen søkte å fastslå det grunnleggende: Er klimarisiko et tema i selskapene? Svarene tyder på at klimarisiko har fått en plass på agendaen i mange av virksomhetene som er med i kartleggingen.

På spørsmål om styret i selskapet har drøftet klimarisiko det siste året, svarer igjen 42 av 55 bekreftende. Også her har børsselskapene flest positive svar med 87 prosent, mens 73 prosent av finansselskapene sier styret har tatt opp klimarisiko.

Andelen som har drøftet klimarisiko i ledelsen er høyere, med 87 prosent totalt. Finans ligger noe høyere enn børsselskapene. Innen bank og livsforsikring sier samtlige at klimarisiko har vært drøftet i ledelsen det siste året.

Risiko på dagsordenen

Begrepet klimarisiko betegner trusler og muligheter knyttet til klimaendringer og omstilling til et lavutslippssamfunn. Har klimarisiko vært drøftet av styret og/eller ledelsen i selskapet i det siste året?![]()

Andelen som melder om at klimarisiko har vært drøftet, virker høy. En nærmere analyse av resultatene fra kartleggingen viser at svarene kan gi et litt for positivt bilde av situasjonen. Selskapene ble også bedt om å utdype svarene sine med fritekstsvar. Flere svar tyder på at noen respondenter har tolket «klimarisiko» som «klimaspørsmål generelt» eller «bærekraftspørsmål generelt».

Ett selskap skriver for eksempel at «bærekraft har vært tema, og styret støtter satsing på bærekraft.» Et annet noterer at «klima har vært et tema i styret.» Andre igjen skiller tydelig mellom klimarisiko og relaterte spørsmål: «Miljørisiko har vært oppe i forbindelse med en generell diskusjon om ESG/SRI-arbeidet, men ikke klimarisiko spesifikt.» Og det er eksempler på selskaper som gir flere detaljer om klimarisikodrøftinger: «Klimarisiko har vært drøftet i forbindelse med flere saker, for eksempel: selskapets strategi, vedtak av nye utelukkelseskriterier, strategi for eierskapsutøvelse, nytt fondsprodukt.»

Klimarisiko er gitt en kort definisjon i kartleggingen, men det virker sannsynlig at begrepet ennå ikke er så innarbeidet at alle forstår det på lik måte. Klimarisiko dekker også mange aspekter – fra fysisk klimarisiko til finansiell risiko i forbindelse med overgangen til et lavutslippssamfunn.

Hvem har ansvaret?

Det internasjonale arbeidet for åpenhet om klimarisiko i Task Force on Climate-related Financial Disclosures (TCFD) gir anbefalinger om hvordan selskaper bør opplyse om sitt klimarisikoarbeid. Flere av selskapene i Klimastiftelsens kartlegging henviser også til TCFD. En av gruppens anbefalinger er at et selskap skal plassere ansvar for klimarelaterte spørsmål i ledelsen eller komiteer.

I kartleggingen ble det spurt om det er definert hvem i ledelsen som har ansvaret for å følge opp klimarisiko. 44 av 55 selskaper – 80 prosent – svarer bekreftende, mens resten svarer nei.

Alle de fem livsforsikringsselskapene svarer at de har definert ledelsesansvaret, mens 13 av 15 børsselskaper har gjort dette. Lavest ligger skadeforsikring, der seks av ti selskaper har plassert lederansvaret for klimarisiko.

Ledelsesansvar

Er det definert hvem i ledelsen av selskapet som har ansvaret for å følge opp klimarisiko?![]()

Handling – helt konkret

Selskapene som har begynt å ta tak i klimarisiko – hvordan jobber de faktisk med temaet? I kartleggingen ble selskapene bedt om å beskrive hoved- trekkene i arbeidet med å analysere og følge opp klimarisiko.

Flere selskaper melder om at de er i startfasen:

Utvalgte svar på spørsmålet:

«Dersom klimarisiko analyseres og følges opp av ledelsen i selskapet: Beskriv hovedtrekkene i dette arbeidet.»

- «På det nåværende tidspunkt er vi i oppstartsfasen, og det er grunnen til at hele vårt Executive Board er involvert i prosessen.»

- «Målsettingen til konsernet er å integrere klimarisiko i de etablerte strategi- og risikoprosesser. Vi er nå i en prosess for å oppdatere vår klimarisikokartlegging for å bygge kompetanse og for å kunne integrere dette på en stadig mer systematisk måte.»

- «Konsernet har en klimastrategi, som hvert forretningsområde skal understøtte ved egen klimahandlingsplan. Det rapporteres i periodiske møter på måloppnåelse.»

- «Klimarisiko analyseres på vegne av våre kunder, som rammes av økt skadefrekvens på grunn av våtere og villere vær.»

- «Neste steg er nå å ha detaljert gjennomgang på fysisk risiko med alle anlegg og fabrikker. ‘Transition risk’ er en del av arbeidet med å utvikle en ny klimastrategi etter 2020.»

- «Bærekraftrisiko/klimarisiko ved utlån til bedrifter er en integrert del av kredittprosessen. Ved all finansiering av bedrifter blir dette temaet vurdert. Er det risiko knyttet til bærekraft/klima som vi må ta hensyn til? Det kan f.eks. være at leietager av bygg til vår låntager er i en bransje som kan rammes av endringer i klima, at økte kundekrav vil gjøre et panteobjekt mindre attraktivt på leiemarkedet osv.»

«Vi har ikke etablert systematisk risikogjennomgang knyttet til klima, men arbeidet for å finne en metodikk har startet. Ledelsen vil bli involvert i arbeidet når vi har kommet lengre i etableringen av metodikk og systematikk», skriver et selskap.

Andre er kommet et stykke videre og er i ferd med å systematisere arbeidet:

«Konserndirektør finans (CFO) er ansvarlig for oppfølging av klimarisiko. I de nærmeste månedene vil selskapet arbeide med å mer systematisk integrere klima i de etablerte strategi- og risikoprosesser. I disse dager gjennomføres en kartleggingsprosess for å definere de viktigste klimarisikoene og risikodriverne for selskapet.»

Noen selskaper vektlegger konkrete, fortløpende vurderinger av klimarisiko:

«Løpende analyser av utslipp fra selskapene i porteføljen rapporteres til styret. Strategier for å hensynta og måle klimarisiko. Diskusjoner og analyser av hvordan vi kan jobbe med påvirkning av selskapene i de ulike porteføljene, av klimatilpasning på eiendommer og av klimarisiko i bygg som vi forsikrer.»

Et av finansselskapene bidrar med et godt eksempel på hvordan såkalt overgangsrisiko – risiko knyttet til f.eks. markedsendringer i overgangen til et lavutslippssamfunn – kan gripe inn i et selskaps vurderinger. Her gjelder det endringer i transportsektoren:

«3/4 av vår virksomhet er finansiering av bilmarkedet (varelager, leasing, bilkjøp). Ulike scenarioer for mere klimavennlig transport er strategisk viktige for vår drift. I tillegg påvirkes vi selvfølgelig av den makroøkonomiske utviklingen, der klimaendringer kan ha stor innvirkning.»

(Se tekstboks med flere sitater fra dette spørsmålet).

Nødvendig kompetansebygging

For å intensivere arbeidet med klimarisiko trengs kompetanse på flere nivåer i selskapet, ikke bare i ledelsen. På spørsmål om de arbeider med å øke ansattes kompetanse på klimarisiko, svarer igjen en høy andel bekreftende – 41 av 55 selskaper (75 prosent). Skadeforsikring (seks av ti) og kommunale pensjonskasser (tre av fem) ligger noe lavere enn de øvrige, ellers er svarene likt fordelt.

Som i spørsmålet om klimarisiko på dagsordenen i ledelse og styre er det grunn til å ta denne høye svarprosenten med en liten klype salt. I de utdypende svarene nevnes både bærekraft og generelle klimaspørsmål ved siden av klimarisiko. Men det er glidende overganger her; økt kunnskap om konsekvenser av klimaendringer kan også bedre evnen til å vurdere klimarisiko. For eksempel skriver et selskap:

«Øke kompetanse betyr for oss å bringe inn bærekraftsinformasjon (og klima) i alle beslutningsprosesser. Vi søker å både tenke bærekraft i kreative prosesser som produktutvikling, og å benytte klimadata inn i risikoberegninger for forsikringsprodukter.»

Flere viser til at de har begynt å jobbe med kompetanseheving, men at mye gjenstår:

«Vi oppfordrer ansatte til å ta kurs, delta på seminarer etc, samt at vi har jobbet med å gjøre våre nye policyer kjent. Det er riktignok fortsatt et stort potensial for å øke kunnskap og engasjement blant ansatte på dette området.»

Enkelte har identifisert gruppene de vil prioritere høyest:

«Det foreligger en arbeidsplan for en mer detaljert studie av klimarisiko, der målgruppen er ledelsen, risikofunksjonen og helse-, miljø- og sikkerhetsansvarlig.»

Et annet selskap sier det kort og greit slik: «Løpende del av kursingen av våre medarbeidere innen både vår utlånsvirksomhet og kapitalforvaltning.»

Det kan antakelig lønne seg å gå sammen med andre for å sikre effektiv oppbygging av kompetanse på klimarisiko. Et av selskapene viser til konkrete prosjekter i sitt svar.

«Det arbeides med en konsernovergripende kartlegging av klimarisiko hvor flere forretningsområder og funksjoner er involvert. Det er arrangert seminarer og workshops knyttet til klima. Selskapet deltar i pilotprosjekter med andre bransjeaktører med formålet å bygge kompetanse.»

Jakter på små og store utslippskutt

God rapportering av egne klimagassutslipp er sentralt ved flere sider av arbeidet med klimarisiko. 36 av de 55 selskapene i Klimastiftelsens kartlegging lager årlig klimaregnskap, mens 45 selskaper har redusert egne utslipp siste år.

Tre hovedpoenger fra artikkelen

- To av tre selskaper lager årlig klimaregnskap.

- Fire av fem har gjort tiltak for å kutte egne klimagassutslipp siste år.

- Over halvparten av selskapene stiller klimakrav ved investeringer og innkjøp.

For virksomheter som vil undersøke og håndtere sin eksponering for klimarisiko, står rapportering av klimagassutslipp sentralt. Det å utarbeide årlige klimaregnskap er et av tiltakene som anbefales i det internasjonale arbeidet for åpenhet om klimarisiko i Task force on climate-related financial disclosures (TCFD).

I Norsk klimastiftelses kartlegging av 55 norske virksomheter innen finans og børs (inkludert de 15 største børsnoterte selskapene), sier 65 prosent at de utarbeider et årlig klimaregnskap. 27 prosent lager ikke et slikt regnskap, mens 7 prosent svarer «vet ikke» på spørsmålet.

Et klimaregnskap kan øke bevisstheten om virksomhetens klimaavtrykk. Et naturlig neste skritt er å se på hvordan avtrykket kan reduseres. Kartleggingen tyder på at mange virksomheter nå arbeider aktivt med å identifisere muligheter for kutt i egne klimagassutslipp. Tiltakene varierer fra omfattende endringer med potensielt store utslippskutt som følge, til mer hverdagslige grep.

Virksomheter

kan også påvirke sine forretningspartnere og nettverk gjen- nom å stille

klimarelaterte krav i ulike

sammenhenger. Kartleggingen viser

at over

halvparten av virksomhetene stiller

klimakrav ved investeringer og innkjøp.

Klimaregnskap

Standardiserte metoder er tilgjengelig for virksomheter som utarbeider klimaregnskap. GHG-protokollen (Greenhouse Gas Protocol) har etablert et slikt rammeverk, og dette anbefales også av TCFD-samarbeidet.

I klimaregnskapene skilles det mellom tre nivåer av klimagassutslipp – nivå eller «scope» 1, 2 og 3:

- Scope 1: Direkte utslipp (driftsmidler virksomheten har operasjonell kontroll over, f.eks bruk av fossilt brensel).

- Scope 2: Indirekte utslipp fra innkjøpt energi – elektrisitet og fjernvarme/-kjøling.

- Scope 3: Indirekte utslipp fra innsatsfaktorer (innkjøpte varer eller tjenester). Eks: flyreiser, logistikk/transport, avfall.

I Klimastiftelsens kartlegging oppgir 22 virksomheter (40 prosent) at de rapporterer etter den mest ambisiøse varianten scope 1, 2 og 3. 13 virksomheter (24 prosent) rapporterer etter scope 1 og 2, mens én virksomhet nøyer seg med scope 1. Til sammen utarbeider 65 prosent av virksomhetene et årlig klimaregnskap.

Utslippsregnskapet

Lager selskapet et årlig klimaregnskap som viser virksomhetens direkte og indirekte klimagassutslipp?![]()

«Vi har datasystemer tilgjengelig slik at enheter kan ta ut egne klimaregnskap på forretningsområde og selskapsnivå. Scope 3-tall omfatter de største bidragsyterne (produksjon av råvarer), samt utslipp knyttet til avfall og logistikk», skriver en av virksomhetene i en kommentar til spørsmålet.

Kartleggingen viser forskjeller mellom de ulike typene virksomheter. Klimaregnskap er mest utbredt blant de børsnoterte selskapene, hvor 14 av 15 melder at de lager slikt regnskap. Åtte lager med scope 1, 2 og 3, mens seks lager regnskap med scope 1 og 2.

Blant finansvirksomhetene lager 22 av 40 klimaregnskap. Innen bank og livsforsikring er aktiviteten størst (80 prosent av disse lager regnskap). Blant de fem kommunale pensjonskassene er det bare én som utarbeider klimaregnskap (scope 1 og 2), mens de fire øvrige ikke gjør det. Blant skadeforsikringsselskapene rapporterer fire av ti at de lager klimaregnskap. Men fire selskaper svarer at de ikke lager klimaregnskap, og to svarer «vet ikke».

Viktig i klimarisikoarbeid

Det er flere grunner til at måling av klimaavtrykk er viktig i klimarisikosammenheng. Utslippene må ned dersom den globale oppvarmingen skal bremses, og virksomheter med betydelige utslipp vil bli utsatt for økende finansiell risiko når strengere reguleringer og endringer i marked og teknologi rettes inn mot utslippskutt. Kostnaden ved utslipp kan også bli høyere, f.eks. ved stigende kvotepriser eller karbonskatter.

Klimaregnskapene er viktige også for investorer og andre interessenter. Rapporten fra TCFD-prosjektet påpeker at når en virksomhet offentliggjør slike data, blir omverdenen bedre i stand til å vurdere aspekter som forventet risikojustert avkastning, evne til å klare finansielle forpliktelser, generell utsatthet i klimaspørsmål, og om virksomheten gjør fremskritt i å håndtere risiko og tilpasse seg. Klimaregnskaper gir også et grunnlag for å sammenligne virksomheter.

Virksomhetene i Klimastiftelsens kartlegging har åpenbart ulike utfordringer knyttet til utarbeidelse av klimaregnskap. Et børsnotert selskap innen aluminiumsproduksjon har et helt annet klimaavtrykk enn et skadeforsikringsselskap.

Situasjonen for kapitalforvaltere illustrerer forskjellene på en annen måte: Selve virksomheten har gjerne begrensede klimagassutslipp, men hva med utslippene fra f.eks. aksjefond som virksomheten forvalter? Flere kapitalforvaltere har begynt å rapportere det samlede klimaavtrykket fra selskapene som fondene deres har eierandeler i. Eksempelvis startet DNB Asset Management med dette i 2016. Klimaregnskapet tar utgangspunkt i de enkelte selskapenes utslipp og bruker dataene til å måle karbonintensitet, det vil si klimagassutslipp relativt til inntekter. Her er utslipp fra scope 1 og 2 inkludert – ifølge DNB Asset Management er datagrunnlaget ikke godt nok for å inkludere scope 3.

Fra regnskap til handling

Gjør selskapene også noe for å redusere eget klimaavtrykk? På spørsmål om de har gjort noe for å redusere direkte og/eller indirekte klimagassutslipp det siste året, svarer 45 av 55 virksomheter bekreftende. Spørsmålet ble stilt som et åpent fritekstspørsmål, og mange har svart utfyllende med konkrete eksempler på tiltak for utslippskutt. Tiltakene varierer både mellom nivå (scope) 1, 2 og 3 og i ambisjonsgrad.

Her er de tydeligste tendensene i svarene:

Energieffektivisering: Dette er åpenbart en lavthengende frukt for mange. Flere nevner reduksjon av energibruk i egne bygg/eiendom og drift.

«Våre forretningsområder har handlingsplaner, som omfatter f.eks reduksjon av reiser/bruk av videomøter, erstatte gammelt lysopplegg med led/ eller annet energisparende lys i våre kontor- og fabrikklokaler, størst mulig bruk av energi fra varmegjenvinning i vår næringspark», skriver en respondent.

«I drift av eiendom gjennomføres løpende energi- og miljøoppfølging/-optimalisering, energianalyser og tiltaksgjennomføring, samt et samlet årlig klimaregnskap. Rehabiliterings- og nybyggprosjekter skal nå ha henholdsvis minimum energiklasse B og A, samt ha klimaregnskap. En modell for utvidet klimaregnskap (bredere scope 3-dekning) med et konkret budsjett frem mot 2030 for hele eiendomsporteføljen er under sluttføring», skriver et finansselskap.

Atferdsendring: Reduksjon i jobbreiser, særlig med fly, nevnes av flere. Ett selskap melder om «stor deltagelse i «sykle til jobben»-kampanjen.» I tillegg nevnes tiltak for avfallsreduksjon.

Investeringsvalg: Flere finansvirksomheter rapporterer om at de utelukker selskaper som driver innen kull og oljesand fra investeringsuniverset. En virksomhet nevner også utelukkelse av palmeoljeprodusenter. Økte klimavennlige investeringer, som i fornybar energi, trekkes frem. Enkelte skilter med nye fond som investerer i selskaper med lavere karbonintensitet, eller tilbyr helt fossilfrie fond.

Eierstyring: Finansselskaper peker på aktiv utøvelse av eierskap som en metode for å redusere utslipp. Enkelte deltar også i internasjonale prosjekter for bedre rapportering av utslipp og utvikling av prinsipper for bærekraftige investeringer.

Sertifisering: Flere selskaper melder at de er sertifisert som Miljøfyrtårn. Dette virkemiddelet kan også brukes overfor andre virksomheter. «Stiller økte krav om miljøsertifisering og miljøvennlige produkter og tjenester overfor våre leverandører og samarbeidspartnere», skriver en virksomhet.

Stiller klimakrav

Virksomheter kan også bidra til utslippsreduksjon ved å stille krav til andre selskaper. I kartleggingen ble det spurt om klimakrav ved investeringer, innkjøp og utlån, og i tillegg kunne respondentene oppgi ytterligere områder eller utdype svaret.

Totalt sett stiller 32 av 55 selskaper klimarelaterte krav ved innkjøp, mens 30 stiller krav ved investeringer. 10 stiller krav ved utlån.

Også her er det naturlige variasjoner mellom finans- og børsselskapene, og mellom de ulike typene finansselskaper. Syv av ti banker oppgir at de stiller klimarelaterte krav ved utlån, mens dette er mindre aktuelt for de øvrige.

Når det gjelder investeringer, svarer alle de fem kommunale pensjonskassene at de stiller klimarelaterte krav. Det gjør også fire av fem livsforsikringsselskaper og syv av ti kapitalforvaltningsselskaper. Fem av ti banker stiller klimakrav til investeringer.

Ett selskap utdyper på denne måten hvordan de stiller krav ved investeringer:

«Ved våre investeringer så er vår metode å være en aktiv eier og bidra til forbedring, heller enn å sette minimumskrav. Vi mener det er minst like offensivt å bidra til at en stor forurenser reduserer sine utslipp som å si at man ikke vil ha noe med den som eier utslippene å gjøre. Vi mener også det er viktig å gjøre kapital tilgjengelig slik at de store eierne av utslipp skal omstilles i tråd med det grønne skiftet.»

Et finansselskap knytter kravene til det internasjonale klimarisikoarbeidet:

«Vi forventer at selskaper responderer i tråd med TCFDs anbefalinger, og jobber sammen med selskapene for å få dette til.»

Innkjøp bør være relevant for alle typene virksomheter i kartleggingen. Her svarer 10 av 15 børsselskaper (67 prosent) at de stiller klimarelaterte krav. Hos de øvrige varierer andelen fra 30 prosent (kapitalforvaltning) til 80 prosent (livsforsikring). Ett selskap melder at de er i ferd med å finne ut hvordan de skal stille klimakrav:

«Vi er i gang med å videreutvikle hvordan vi kan stille krav til våre leverandører og evaluerer nå hvilke metoder/ systemer som er best egnet.»

Klimakravene

Stiller selskapet klimarelaterte krav ved…? Flere svar mulig

Hva er forskjellen på klimarapportering og det å rapportere på klimarisiko?

Mange forveksler rapportering om klimarisiko med klimarapportering, men forskjellen er fundamental.

Maria Gjølberg, (Ph.D, Partner i The Governance Group)

• Klimarapportering redegjør for virksomhetens egne CO₂-utslipp, tiltak og målsettinger, og inngår gjerne i en bærekraftrapport med bred målgruppe.

• Klimarisikorapportering handler om det motsatte; hvordan vil klimaendringer og klimapolitikk påvirke virksomheten? Fokuset er på de finansielle konsekvensene av klimaendringer og klimapolitikk, og målgruppen er primært finansaktører; investorer, banker, forsikringsselskaper og andre kritiske samarbeidspartnere.

i rapporten «Hvordan møte klimarisiko?» (Norsk klimastiftelse 06/2018)

Forberedelse på klimarisiko i en tidlig fase

Tre hovedpoenger fra artikkelen

- Seks av ti selskaper har analysert egne fremtidsutsikter i lys av klimaendringene.

- To av ti selskaper har brukt scenarioer i analysen av klimarisiko.

- Mer enn to tredeler av respondentene har gjennomført analyser for å avdekke nye forretningsmuligheter knyttet til klimaendringer, klimapolitikk og omstilling.

Betydningen av klimarisiko for selskapets fremtidsutsikter er noe mange jobber med. Svarene i Klimastiftelsens kartlegging tyder likevel på at arbeidet ikke er kommet særlig langt.

Det finnes mange selskaper som allerede merker konsekvensene av klimaendringer og klimapolitikk. Matprodusenter som rammes av avlingsvikt etter ekstremvær. Bilprodusenter som møter stadig strengere utslippskrav. Kraftselskaper som får forretningsmodellene truet av fornybar og desentralisert strømproduksjon.

For de aller fleste er likevel klimaendringene noe som først og fremst vil inntreffe på lengre sikt. Når og hvordan er usikkert. Men nettopp denne usikkerheten er grunnen til at klimarisiko er blitt et viktig tema. Det handler om å forstå hva konsekvensene kan bli av klimaendringer og klimapolitikk, og å gjøre den enkelte virksomhet bedre rustet til å møte ulike scenarioer.

Stort spenn

Disse tre sitatene, som alle kommer fra selskaper som har svart at de har gjennomført analyser for å avdekke om og eventuelt på hvilke måter klimarisiko påvirker selskapets fremtidsutsikter, illustrerer et stort spenn i forståelsen av begrepet «klimarisikoanalyse».

«Selskapet

legger til grunn i sitt arbeid de forhold som trekkes frem i offentligheten og

de krav som norske myndigheter, og ikke minst våre kunder, stiller til oss.» (børsnotert selskap)

«Vi har hatt møter med eksperter som har presentert sine vurderinger av klimamodellen, resultatene herfra og hva det kan bety for oss.» (skadeforsikringsselskap)

«Vi jobber både med å måle karbonfotavtrykk av porteføljene, men også den finansielle effekten av ulike scenarioer. Vi holder også på å gjennomføre analyser i tråd med TCFDs anbefalinger, og sammen med andre investorer er vi i gang med å utvikle metodikk for dette.» (kapitalforvaltningsselskap)

Norsk klimastiftelse har stilt 40 aktører i finansbransjen noen utvalgte spørsmål om klimarisiko. De samme spørsmålene har vi stilt 15 av de største selskapene på Oslo Børs som ikke representerer finansbransjen. I denne artikkelen presenterer vi resultatene som omhandler fremtidige konsekvenser av klimaendringer og klimapolitikk for virksomheten.

Flertall har avdekket klimarisiko

Når vi spør overordnet om respondentene har gjennomført analyser for å avdekke om og eventuelt på hvilke måter klimarisiko påvirker selskapets fremtidsutsikter, svarer 62 prosent av alle spurte ja. For de børsnoterte selskapene er andelen høyere, for finansbransjen lavere.

Innen finans er det skadeforsikringsselskapene og de kommunale pensjonskassene/livsforsikringsselskapene som trekker gjennomsnittet ned. Hos sistnevnte oppgir kun 20 prosent at de har analysert fremtidsutsiktene i lys av klimarisiko. For skadeforsikringsselskapene sier 50 prosent det samme.

Går man til kapitalforvaltningsselskapene er andelen høyere enn snittet. Her svarer 70 prosent at de har gjennomført analyser av konsekvenser av fremtidig klimarisiko.

Ut fra kommentarene som er avgitt er det mye som tyder på at respondentene har ulikt syn på hva det vil si å analysere klimarisiko (se tekstboks). Resultatene bør derfor tolkes med stor forsiktighet.

Selskapets fremtidsutsikter

Har selskapet gjennomført analyser (enten utført av eksterne konsulenter eller egne krefter) for å avdekke om og eventuelt på hvilke måter klimarisiko påvirker selskapets fremtidsutsikter?![]()

Er forretningsmodellen truet?

I det neste spørsmålet går vi mer detaljert til verks og spør om respondentene har analysert klimaendringenes påvirkning på ulike virksomhetsområder. Det vil her si forretningsmodellen, større prosjekter, investeringsporteføljen, låneporteføljen og/eller fysiske eiendeler. Hver respondent har hatt mulighet til å avgi flere svar. 13 av de 55 spurte svarer at de ikke har gjennomført slike analyser overhodet, av disse kommer 12 fra finans.

På spørsmål om man har analysert hvordan klimaendringene vil påvirke forretningsmodellen, svarer 80 prosent av de børsnoterte selskapene ja. Blant finansaktørene svarer kun 33 prosent det samme.

Igjen er det store variasjoner blant finansaktørene. Mens kun 20 prosent av kapitalforvaltningsselskapene svarer at de har gjennomført denne type analyser, øker andelen til 60 prosent innen skadeforsikring. Et av de seks skadeforsikringsselskapene som har svart ja, utdyper svaret slik:

«Med analyser mener jeg her at vi har vurdert og drøftet hvordan klimaendringer kan påvirke vår forretningsmodell og også om det er noe vi bør gjøre for å være i forkant. Det er ikke skrevet rapport eller gjort dyptgående analyser av dette.»

Når vi spør om større prosjekter, oppgir 80 prosent av de børsnoterte selskapene at de har gjennomført klimaanalyser.

At bare 13 prosent av finansaktørene svarer det samme må vi anta skyldes at spørsmålet er mindre relevant for finans. Det samme gjelder spørsmål om fysiske eiendeler. Her oppgir litt over halvparten av de børsnoterte selskapene at de har gjennomført slike analyser, men kun ti prosent av finansaktørene.

Konsekvenser for ulike virksomhetsområder

Har selskapet analysert hvordan klimaendringer vil påvirke ett eller flere av disse virksomhetsområdene? Flere svar mulig.

Få har klimatestet utlånsporteføljen

Spørsmålet om investerings- og låneportefølje er derimot mest relevant for finans. 80 prosent av kapitalforvaltningsselskapene og 60 prosent av livsforsikringsselskapene sier at de har analysert investeringsporteføljen i lys av klimaendringene. Her forklarer en av respondentene hvorfor:

«Klimaendringer vil påvirke vår investeringsportefølje på flere nivåer. Et av områdene vi har vurdert er hvor utslippstunge våre porteføljeselskaper er. Vi startet i 2017 med å måle karbonavtrykket for å kunne følge utviklingen og samtidig se hvor eksponert selskapene er for endringer.»

En annen respondent forklarer at arbeidet med klimarisiko fra investorståsted har synliggjort behovet for gode data:

«Dette analysearbeidet har pågått i cirka ett år for deler av virksomheten. Det har gitt selskapet noen interessante indikasjoner og svar, men langt ifra en fasit. Dette analysearbeidet krever bedre tilgang på data og scenarioer.»

Noe overraskende er det at banksektoren som helhet ikke scorer høyere enn de gjør. Kun 30 prosent av bankene har analysert klimaendringenes effekt på forretningsmodellen. Når det kommer til investeringer og utlån øker det til 40 prosent. Sagt på en annen måte: seks av Norges ti største banker oppgir at de ikke har «klimatestet» utlånsporteføljen sin.

Finansbransjen og klimakonsekvenser

Har selskapet analysert hvordan klimaendringer vil påvirke ett eller flere av disse virksomhetsområdene? Flere svar mulig.

Bruk av scenarioer

Hvordan skal selskaper på en bedre og mer systematisk måte rapportere på klimarisiko? Arbeidsgruppen Task Force for Climate-related Financial Disclosures (TCFD), under ledelse av Michael Bloomberg, la frem sine anbefalinger om dette sommeren 2017.

En av gruppens anbefalinger var at selskaper bør ta i bruk scenarioanalyser. Mens en fremskriving baserer seg på hva man tror vil skje, bygger en scenarioanalyse på hva som kan skje. Bruk av scenarioer kan bidra til at strategiske planer blir mer fleksible eller robuste i møte med den usikkerheten som klimaendringer og klimapolitikk representerer, kan man lese i TCFDs rapport.

I vår kartlegging svarer 22 prosent av respondentene ja og 44 prosent nei når de blir spurt om de har benyttet scenarioer i analysen av klimarisiko. Blant de børsnoterte selskapene og finansaktørene teller jasiden henholdsvis 33 og 18 prosent.

Flere av dem som benytter scenarioer skriver at de bruker IEA og FNs klimapanel (IPCC) som grunnlag for dette arbeidet, men ikke utelukkende. Et av kapitalforvaltningsselskapene skriver dette:

«Ja, ulike scenarioer er brukt når vi ser på våre investeringer. Inputen kommer fra, men er ikke begrenset til IEA og IPCC, og er brukt der det er relevant. I tillegg kommer screeningen gjennom 2 Degrees Investing Initiative.»

Det er interessant å merke seg at 31 prosent av alle de spurte svarer at de ikke har brukt scenarioer, men at de har konkrete planer om å gjøre det i fremtiden. For kapitalforvaltningsselskapene gjelder dette halvparten av de spurte.

Blant de kommunale pensjonskassene/ livsforsikringsselskapene oppgir ingen at de har brukt scenarioer. Ingen av dem har tenkt å benytte slike i fremtiden heller. En av dem utdyper det slik:

«Vi tenker på klimaendringer og tiltak mot klimaendringer som en risiko ved virksomheten vår. Derfor kartlegger vi denne risikoen ved hver enkelt investering. Det betyr at vi ‘tror på klimatrusselen’ og ikke føler behov for scenariearbeid.»

Bruk av scenarioer

Har selskapet benyttet scenarioer i analysen av klimarisiko?

Mange ser muligheter

Klimaendringer, klimapolitikk og omstilling til et lavutslippssamfunn handler like mye om muligheter som risiko. 71 prosent av respondentene svarer ja på spørsmålet om de har gjennomført analyser for å avdekke nye forretningsmuligheter. Prosentandelen som svarer ja er også høy i finans. Et av skadeforsikringsselskapene sier det slik:

«Vi anser forretningsmulighetene i bærekraftutfordringene som minst like viktige som nedsiden.»

Et av de børsnoterte selskapene mener det å være god på klimafeltet vil bli en konkurransefordel:

«Vi ser bedre ytelse på klimaområdet som en fremtidig driver for konkurransekraft, og har allerede intern kapasitet på livsløpsanalyser/karbonavtrykk og en produktportefølje med deklarert lavt karbonavtrykk.»

Noen av respondentene gir innblikk i hvilke muligheter de ser for seg. Et av livsforsikringsselskapene uttaler:

«Vi arbeider med en mer systematisk analyse i disse dager, men basert på tidligere vurderinger og diskusjoner om dette temaet, har vi lansert et nytt produkt hittil i år og vil lansere ytterli- gere et i løpet av høsten.»

Som på flere av de andre spørsmålene er det også her et betydelig spenn i svarene. Mens noen av finansaktørene snakker om fossilfrie eller rene grønne produkter, er ambisjonsnivået for dette kapitalforvaltningsselskapet på et litt annet nivå:

«Gjennom vurderinger av fremtidige investeringsmuligheter innen energi endret vi mandat på vårt energifond til også å dekke fornybar energi».

Slik håndterer vi klimarisiko i Oslo Pensjonsforsikring

Åmund T. Lundes viktigste oppgave som toppsjef i Oslo Pensjonsforsikring er å øke verdiene. Derfor er klimarisiko fast tema både i ledelsen og på styremøtene. – Klimarisikoen er reell og den må håndteres her og nå, sier Lunde.

Oslo Pensjonsforsikring AS (OPF) forvalter drøyt 100 milliarder på vegne av ansatte i Oslo kommune, helseforetakene som før lå under kommunen og flere av Oslo kommunes AS-er, som Ruter og Sporveien. Egen bærekraftavdeling bruker OPF ikke midler på, ifølge administrerende direktør Åmund Lunde.

Åmund T. Lunde er administrerende direktør i Oslo Pensjonsforsikring.

Foto: OPF

– Nei, vi har bevisst valgt å ikke holde oss med en egen bærekraftavdeling. Hos oss må den enkelte forvalter selv ha kompetanse til å gjøre vurderinger knyttet til bærekraft og klimarisiko. Slik sikrer vi at vi tar hensyn til både klimarisiko og mulighetene som klimautfordringen medfører for investorer – i det daglige arbeidet med forvaltningen av vår kapital, sier Åmund Lunde.

–

Hvordan arbeider dere ellers med klimarisiko?

– Målet for selskapet er at vi skal gi OPFs eier så lav pensjonskostnad som mulig. Derfor må avkastningen være høyest mulig. Sammen med vår største kunde Oslo kommune gikk vi derfor for et par år siden i gang med å vurdere: Hvordan kan vi ta hensyn til klimarisiko uten at det går på bekostning av kravet til avkastningen? Med dette som basis tenkte vi at alle våre investeringer må regnes som langsiktige. Til og med dem som kjøper aksjer her hos oss tenker at vi skal kunne sitte på disse aksjene i ti år. Også når vi kjøper obligasjoner har vi et tiårsperspektiv.

– Vi har naturligvis betydelig klimarisiko i vår portefølje – denne må vi hele tiden ha oversikt over og håndtere. Selve klimaendringene kan ødelegge og redusere verdien av infrastruktur vi er medeiere i. Dessuten: fremtidige politiske tiltak som skal redusere bruk av fossil energi – som høyere avgifter, høyere kvotepriser og ulike forbud – kan påvirke lønnsomheten til de virksomhetene vi har eierandeler i. Disse tiltakene vil bli flere og strengere fremover, det må de om klimamålene skal nås. Alt dette utgjør en investors klimarisiko.

– Hva gjør dere for å identifisere og minske denne risikoen?

– Våre egne aksjeforvaltere har hånd om verdier for cirka syv milliarder kroner. Ved starten av 2017 innførte vi krav om at de interne forvalterne skal ta hensyn til klimarisiko eksplisitt når de kjøper aksjer. Før kjøp må de lage stresstester og vurdere hvordan det aktuelle selskapet skal kunne tåle for eksempel endring i energipriser eller økte avgifter. Selskaper med størst klimarisiko vil falle ut av porteføljen vår.

– Med andre ord har vi en svært aktiv aksjeforvaltning der vi har formalisert risikovurderingen. Som første norske kapitalforvalter innførte vi i 2017 mål om at utslipp fra porteføljen vår i 2030 skal være 40 prosent lavere enn referanseåret – vurdert ut fra det som kalles scope 2 – det vil si de indirekte utslippene til selskapene. Siden 2017 har vi allerede redusert utslippsintensiteten med over 50 prosent, det vil si mer enn målet vårt. Selskapene som aksjeforvalterne våre har kjøpt aksjer i har per i dag klimagassutslipp i scope 1 og 2 på til sammen halvparten av verdensindeksen, rundt regnet. For å få dette til henter vi ut data for utslipp fra porteføljeselskapene og vekter dette med omsetningen til det aktuelle selskapet.

– Data en utfordring, men dels mangel- full datakvalitet er ikke grunn god nok til ikke å vurdere klimarisiko. Man kan handle basert på den kunnskapen man faktisk har, påpeker Lunde.

– Målet om 40 prosent reduksjon i selskapenes egne og indirekte utslipp innebærer at en del selskaper ikke er aktuelle for OPF, de blir luket bort under stresstestingen, sier Lunde.

Kjøreregler øker bevisstheten

– Egne utslipp sier nødvendigvis ikke så så mye om klimarisikoen. Vurderer dere klimarisikoen i akjseporteføljen også på andre måter?

– Ja, vi må jo forstå hvordan selskapenes egen energibruk er og hva som vil skje med etterspørselen etter deres produkter. Det fører til at vi ekskluderer selskaper, en liste over disse offentlig- gjør vi i årsberetningen. I tillegg følger vi Oljefondets eksklusjonsliste. Så vil jo listene endre seg hvis virksomhetene endrer seg. Det er viktig at langsiktige investorer som oss tar høyde for at klimapolitikken vil måtte strammes til. I investeringsanalysene sine må våre aksjeforvaltere derfor måle i hvilken grad selskapene tåler økte CO₂-avgifter og endringer i energiprisene. Vi har for eksempel ingen oljeselskaper i aksjeporteføljen vår, forteller Lunde.

– Vi var det første selskapet som ekskluderte kull fra alle plasseringer i 2014, Oljefondet gjorde det samme senere det året. Det er mange år siden vi solgte oss ut av Statoil, det gjorde vi da selskapet ekspanderte innen oljesand. Vi hadde ikke noe formalisert og vedtatt angående eksklusjon på grunn av klima den gang, men opplevde det som riktig å gjøre. Nå er våre interne kjøreregler på dette mer formalisert. Og når noe formaliseres snakkes det mye mer om det. Bevisstheten øker, nå er det ofte diskusjoner om dette mellom forvalterne her på kontoret, forteller Lunde.

– Har du eksempler på klimarisikoen til aktuelle selskaper dere eier aksjer i?

– Her kan jeg nevne aluminiumsprodusentene vi har i aksjeporteføljen vår. Dette er selskaper som slipper ut mye CO₂, men noen av disse har fått en plass hos oss fordi de har en plan for hvordan egne utslipp skal ned og hvordan de ut over dette kan redusere den finansielle klimarisikoen. Her er Hydro et godt eksempel, selskapet er mer aktivt overfor klimarisiko enn mange andre aluminiumsprodusenter. Likevel opplevde vi at klimarisikoen i Hydro var større enn vi hadde lagt til grunn. Det kom for en dag da selskapets aktivitet i Brasil i februar 2018 fikk store utfordringer fordi de ble rammet av kraftige skybrudd – en forventet konsekvens av klimaendringene. For oss ble dette dyrt, men lærerikt.

Kommer på den grønne radaren

– Så mener jeg det er viktig å huske at klimarisiko for aksjer ikke bare skal dreie seg om å ekskludere risikofylte selskaper – men også se muligheten til gode investeringer. Derfor gjør vi også en del grønne investeringer i selskaper som har en plass i et lavkarbonsamfunn, dette lærer vi mye av. For eksempel er vi eksponert i Copenhagen Infrastructure Partners, et grønt fond som blant annet investerer i vind både til lands og til havs, i sol, biomasse og avfall til energi. Oslo Pensjonsforsikring må og vil investere i bedrifter som tilbyr produkter som har et marked også om 10–12 år.

– Vi har erfart at hvis vi klarer å formulere eksternt vår policy knyttet til klimarisiko, kommer vi på radaren til de som jakter penger til gode, bærekraftige formål. Heldigvis drøftes klimarisiko mye mer i det offentlige rom nå enn for kort tid siden, flere ser at det ligger gode muligheter for institusjonelle investorer her, sier Lunde.

Oslo Pensjonsforsikring har en relativt diversifisert portefølje. I tillegg til aksjene som OPF forvalter selv, eier selskapet aksjer for om lag åtte millioner som aksjer som tas hånd om eksternt. Eksterne forvaltere har dessuten ansvar for ulike fond som hedgefond, infrastrukturfond, obligasjonsfond og eiendomsfond. I tillegg har OPF en stor obligasjonsportefølje. Den norske forvaltes internt av egne ansatte, den utenlandske er outsourcet til utenlandske fagfolk.

– I obligasjonsporteføljen arbeider vi særlig med klimarisiko hos til eiendomsselskaper og industri. Vi bruker dialogmodellen, møter utstederne av obligasjonene og identifiserer og drøfter de ulike formene for klimarisiko de enkelte selskapene kan være utsatt for. Ansvarlig renteforvalter her på huset forteller at utstedernes forhold til og innsikt i klimarisiko er svært ulikt. Noen er bevisst på dette, mens andre så vidt har startet arbeidet.

– Investerer dere per i dag i såkalte «grønne» produkter ut over noen enkeltaksjer?

– Vi har en betydelig andel av grønne obligasjoner. Her er dialog med utstederne viktig. OPF godtar ikke lavere rente for de grønne obligasjonene. For de grønne obligasjonene er det viktig å være obs på følgende: Sett at et oljeselskap går i gang med en mindre fornybar investering. Da kan en investor typisk kjøpe en grønn obligasjon i dette avgrensede fornybarprosjektet. Men da er det viktig å huske at den som kjøper obligasjonene i dette prosjektet rent juridisk er långiver til hele AS-et – ikke bare den grønne investeringen. Også når du kjøper grønne obligasjoner må du som investor forstå og ha innsikt i klimarisikoen til hele AS-et. Vi for vår del kjøper ikke en grønn obligasjon fra et selskap som ut over enkelte grønne investeringer samlet har stor klimarisiko, sier Lunde.

– Vi er ennå ikke helt i mål når det gjelder arbeidet med klimarisiko. Hittil har vi prioritert den aksjeporteføljen vi forvalter selv og obligasjonene våre. Fremover skal vi også legge stor vekt på at de eksterne forvalterne vi bruker skal ha kunnskap om og erfaring med klimarisikoanalyser.

– Hvordan forholder styret i OPF seg til klimarisiko?

– Klimarisiko er en av tre viktige utfordringer som står øverst på styrets sakskart og som drøftes på styremøtene. Ny offentlig tjenestepensjon og tilpasning av systemene og kundekommunikasjonen er selvfølgelig svært viktig. Den siste store utfordringen er at vi nå har bak oss en kjempelang oppgang i finansmarkedene. Da kan det tenkes at lavkonjunkturene nærmer seg, dette må også overvåkes. Men dette viser hvor viktig fornuftig klimatilpasning er for oss.

Kortsiktig gevinst ikke viktigst

– Hvordan kan klimarisikoen vi står overfor kunne påvirke finansmarkedene?

– Jeg frykter ikke klimapanikk eller klimabobler i finansmarkedene. Gode investorer vil de neste årene klare å formidle til styremedlemmer og bedriftsledere i selskapene de investerer i at klimarisikoen er reell og at den må håndteres her og nå. Som investor har vi ikke noe incentiv til å vente til andre handler. Vi må tenke langt frem, og når vi tenker langt frem må vi også ta hensyn til klimatrusselen. Jeg tror for eksempel at investorene vil trekke seg ut av brune aksjer – litt etter litt – fra de selskapene som ikke omstiller seg. Tempoet må skrus opp, men så lenge vi omstiller oss jevnt og trutt kan vi unngå panikk og store, plutselige korrigeringer i finansmarkedene.

– I og med at flere institusjonelle investorer nå tar klimarisiko med i risikoanalysene, vil også bedriftsledere og styrene følge etter. Bedriftsledere lytter til investorene sine og tenker at «Det er min jobb å sørge for at dette selskapet får god verdsettelse i aksjemarkedet fremover. Om investorene mine er opptatt av klimarisiko, ja da må jeg tilpasse meg dette selv om jeg går glipp av noe kortsiktig lønnsomhet her og nå. Jeg kommer ikke til å få god utvikling i aksjekursen de neste årene hvis jeg ikke tar hensyn til dette nå».

– Bedriftsledere og styremedlemmer som er opptatte av å få en god verdsettelse av bedriften bør derfor i noe mindre grad jakte på kortsiktig gevinst og heller rigge seg slik at selskapet ikke blir en solnedgangsindustri som tilbyr produkter og tjenester verden må ha færre av om vi skal nå klimamålene.

– Det ligger en potensiell risiko i at for mange sitter og venter på at andre skal ta de første, store skrittene mot omstilling. Og riktignok tror noen feilaktig at det er en motsetning mellom det å investere for god avkastning og det å ta hensyn til klimarisiko. Vi som investorer har alle incentiver til å ta hensyn til klimarisiko her og nå – i dag – og mange gjør det allerede. Derfor frykter jeg ikke stor uro grunnet klima i finansmarkedene.

– Slik håndterer vi klimarisiko i SpareBank 1 SR-Bank